Хотелось бы уточнить о возможности получения налоговых вычетов на основе покупки квартиры в 2005 году, которую мы приобрели как за свой счет, так и с помощью кредита. Мой супруг уже получал налоговый вычет, однако нам неизвестно, был ли он ограничен только основным вычетом или же также включал процентный вычет. Было бы замечательно, если вы смогли бы помочь нам получить эту информацию.

Ответы юристов (1)

Вы можете отправить письменный запрос в налоговый орган, в котором была подана ваша налоговая декларация, чтобы уточнить информацию о получении основного или процентного вычета за определенный налоговый период. В запросе необходимо указать данные о квартире, которую вы приобрели, и о вычете, который вы получили, и попросить предоставить информацию о всех вычетах, которые вы получили. Кроме того, вы также можете обратиться в Многофункциональный центр обслуживания населения с аналогичным запросом.

Для получения более подробной информации о том, как можно воспользоваться основным и процентным вычетом по налогам на доходы физических лиц, вам следует обратиться в налоговую службу, которая обслуживает ваше место жительства или расположение вашего имущества. Чтобы получить эту информацию, вам необходимо предоставить свидетельство о регистрации в качестве налогоплательщика, паспорт или другой идентификационный документ, а также документы, подтверждающие ваше право на использование основного и процентного вычетов. Кроме того, важно обратить внимание на сроки и условия, установленные законодательством Российской Федерации, чтобы узнать, доступны ли вам основной и процентный вычеты.

Для того, чтобы разрешить данную задачу, необходимы следующие документы и сведения:

Для проверки наличия основного и процентного вычетов следует обратиться в налоговую инспекцию по месту проживания и запросить информацию о предоставленных налоговых вычетах за указанный промежуток времени. Также стоит проверить, указаны ли данные вычеты в налоговой декларации за соответствующий календарный год.

Статьи 220 и 221 Налогового кодекса Российской Федерации.

В данном случае требуется обратить внимание на раздел 25 «Налог на доходы физических лиц» Налогового кодекса Российской Федерации, а также на статьи 220, 221 и 222, которые устанавливают правила получения налоговых вычетов.

Москва, Московская область, суверенное государство Российская Федерация

У вас есть возможность задать свой вопрос прямо сейчас и получить ответ от множества опытных специалистов из разных уголков России. Вам не понадобится долго ждать, потому что первый ответ вы получите всего через 15 минут! Что важно, это то, что юридическая помощь может быть предоставлена как бесплатно, так и за плату.

Услуги юристов

Если возникнет необходимость, эта услуга может оказаться полезной в следующих случаях:

Если возникают необходимости использовать данное предложение, тогда она становится востребованной.

При помощи предлагаемой услуги есть возможность:

Как получить налоговый вычет с наших услуг

Как получить налоговый вычет с наших услуг

После окончания финансового года, в котором были совершены расходы, возможно применение налогового вычета по НДФЛ.

Чтобы это сделать, нужно подготовить следующие документы для предоставления в налоговую:

Также необходимо предоставить следующие документы:

2. Соглашение.

При регистрации на Сайте вы автоматически заключаете публичную оферту, однако налоговая служба, вероятно, не признает ее — хотя законодательством не запрещено предоставление оферты. В России пока нет опыта возмещения по оферте. Поэтому вам необходимо будет запросить у нас индивидуальный договор.

Договоры доступны для получения только ПОСЛЕ ЗАВЕРШЕНИЯ ГОДА, в котором произошла оплата, то есть позднее 1 января последующего года!

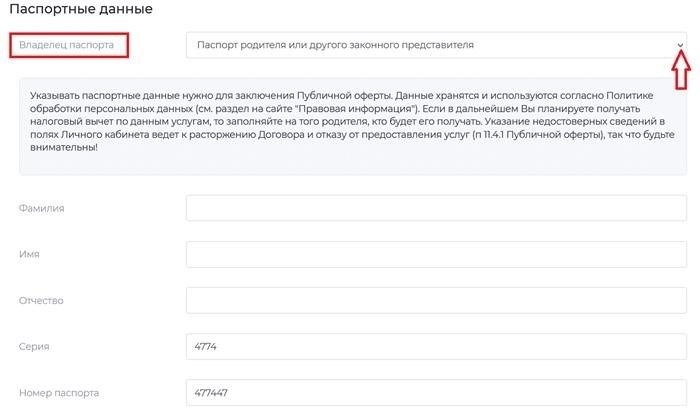

Необходимо заполнять поля в Личном Кабинете (в разделе «Профиль») с указанием паспортных данных того человека, для которого будет оформляться вычет. В данное поле следует внести информацию о ученике или его законных представителях.

ВНИМАНИЕ! Школа не несет ответственности за неправильно заполненный договор, вызванный неверно указанными данными. Поэтому, мы настоятельно рекомендуем вам внимательно проверить данные анкеты перед запросом договора. В случае обнаружения ошибки в данных, пожалуйста, обратитесь к своему клиентскому менеджеру в разделе «Обсуждения» — «Поддержка».

Для того чтобы запросить Договор, отправьте сообщение на адрес aseykinaalexandra@gmail.com. С целью обеспечения безопасности, запрос может быть принят только с использованием одного из двух электронных адресов — электронной почты учащегося, на которую зарегистрирован его Личный кабинет, либо электронной почты родителя, указанной в анкете. В письме необходимо указать полные ФИО учащегося, для которого требуется предоставить Договор.

Пожалуйста, воздержитесь от написания личных сообщений администраторам. Для получения персональных данных требуется официальный запрос с использованием электронной почты. Мы не можем предоставить данные без соответствующего запроса в соответствии с действующим законодательством.

Мы стараемся оформить договор на покупку вместе с справкой, содержащей информацию о содержании и дате покупок, в течение 5 рабочих дней, однако мы всегда стремимся сделать это еще быстрее. После заполнения договора он будет отправлен на указанный при регистрации личного кабинета электронный адрес.

Для подачи документов необходимо обновить выписку из ЕГРИП, в которой будет указано, что в мои коды ОКВЭД входит образовательная деятельность. Пример такой выписки можно найти в разделе «Правовая информация». Чтобы получить актуальную выписку, лучше заказать ее самостоятельно на официальном сайте налоговой службы nalog.ru. Указанный вами ОГРНИП — 318774600058972.

При оплате любых удаленных услуг на данном веб-сайте, вы будете получать чеки об оплате по электронной почте. Эти чеки генерируются и обрабатываются платежной системой, через которую происходит платеж. Мы не имеем доступа к этим чекам и не занимаемся их обработкой. Если вы случайно утеряли чек, вы можете восстановить его, обратившись в платежную систему (с вашей стороны). В случае, если восстановление невозможно, вы можете указать в своем запросе о договоре, что у вас нет восстановленных чеков. Мы не можем гарантировать, что сможем помочь, но обещаем предпринять попытки.

Получение лицензии не требуется для осуществления деятельности Школы, что означает, что при предоставлении документов в налоговую организацию, копия лицензии не будет необходима. Налоговые органы без проблем осуществляют вычеты по услугам дополнительного образования, которые мы предоставляем, так как соответствующая деятельность указана в кодах ОКВЭД.

Не требуется наличие специальной лицензии для осуществления вычета. Но если вы пожелаете усилить свои аргументы при представлении документов в налоговую, вы можете приложить распечатку данной статьи.

При представлении документов в налоговую организацию, не забудьте приложить распечатку Оферты. В именном Договоре будет указана ссылка на эти приложения. Каждая страница будет содержать ссылку на Оферту с подписью, а также ссылку на Тарифы (действительные на 11.01.2026) с подписью.

уникальный подход к оформлению налоговых вычетов

Начиная с 2021 года, мы проводим вычеты с покупок.

У нас предоставляются только образовательные услуги, связанные непосредственно со Школой. В основном, это услуги, помогающие подготовиться к поступлению в вузы.

Онеможет быть взят во внимание расход на услуги развлечения и информации (их перечень четко определен в документе «Текущие тарифы и архив тарифов», доступном в разделе «Правовая информация»), а также услуги, предоставляемые партнерами Школы, когда плата передается им напрямую.

, существуют определенные условия и ограничения, которые необходимо учесть при оформлении налоговых вычетов. Российские законы устанавливают правила, по которым граждане могут получать налоговые льготы в определенных ситуациях. Однако, чтобы воспользоваться этими преимуществами, необходимо соблюдать ряд требований и предоставить соответствующую документацию. Налоговые вычеты могут быть получены при определенных условиях, таких как наличие договора аренды на жилье, наличие иждивенцев или затраты на обучение. Также имеется ряд ограничений, связанных с максимальной суммой вычета или сроками подачи заявлений. Поэтому перед оформлением налогового вычета необходимо ознакомиться с требованиями законодательства и учесть все необходимые нюансы.

Перед тем, как приступить к сбору необходимых документов, рекомендуется проверить, соответствуете ли вы требованиям для получения налогового вычета.

Только ученик или его законный представитель, которые получали доходы, подлежащие налогообложению по НДФЛ, в течение отчетного периода (прошедшего года), могут претендовать на налоговый вычет. Таким образом, в 2026 году возможно запросить вычет только за предыдущие три года: 2026, 2022 и 2021.

Если один из родителей использовал свою карту для оплаты и состоит в браке, то второй родитель может получить возмещение за этот платеж. Однако, оплаты, сделанные картами бабушек и других родственников, не будут учитываться и не приведут к возмещению. К сожалению, вы не сможете получить вычет за такие платежи.

Если один из родителей не уплатил налог на доходы физических лиц в предыдущем году, то логично, что он не сможет получить налоговый вычет. То же самое относится и к второму родителю ребенка, который оплачивал обучение, но не состоит в браке с этим родителем.

Обсуждение возвратных сумм денег.

Пределы возможных вычетов на обучение детей составляют 50 000 рублей в год, в то время как на личное образование можно вернуть до 120 000 рублей в год. Процент возврата составляет 13%, что равняется сумме 6500 рублей или 15600 рублей соответственно.

Ограничение действует для каждого отдельного лица и не может быть суммировано. Таким образом, оба родителя могут подать на максимальный размер возмещения в размере 50 000 рублей на ребенка. Другими словами, если одному из супругов было полностью возмещено (6500 рублей на ребенка), то другому родителю бесполезно подавать заявку на вычет за этот год.

Необходимый пакет документов необходимо предоставить в налоговую службу по месту прописки заявителя, чтобы получить возмещение. Заявление о возмещении можно подать самостоятельно через личный кабинет налогоплательщика на официальном сайте ФНС или на портале госуслуг, либо отправить почтой через Почту России. Кроме того, есть возможность обратиться к бухгалтерской фирме для получения помощи в заполнении заявления.

В настоящее время представленный набор документов, указанный в данной статье, является полным и подробным. Наше учебное заведение не обладает компетенцией в области налогообложения в Российской Федерации, чтобы предоставлять разъяснения. Просим проявить понимание и, при необходимости, уточнить дополнительные детали у налоговых инспекторов в месте вашего проживания или обратиться к специализированным компаниям.

Что изменилось в процедуре возврата налоговых вычетов

Что изменилось в процедуре возврата налоговых вычетов

Начиная с 2026 года, процедура возврата налоговых вычетов была пересмотрена и внесены ряд изменений. Эти изменения затрагивают всех налогоплательщиков, которые обязаны уплачивать налог на доходы физических лиц. Давайте рассмотрим их пошагово.

Во-первых, размеры социальных налоговых вычетов значительно увеличились. Если вы платите за обучение вашего ребенка, то максимальная сумма, которую можно получить из бюджета, теперь составляет 14300 рублей в год, вместо прежних 6500 рублей. Это стало возможным благодаря увеличению максимального значения вычета с 50 до 110 тысяч. Если вы оплачиваете своё обучение, лечение или занятия спортом, то максимальная сумма, которую вы можете вернуть, составит 19500 рублей, вместо прежних 15600 рублей (размер вычета был повышен с 120 до 150 тысяч).

Максимальные лимиты доходов будут изменены с 2026 года. При подаче декларации 3-НДФЛ за этот период в 2026 году, или если вы получаете вычеты от работодателя, уже в течение 2026 года, эти изменения будут учтены. Однако, для вычетов по расходам на лечение, образование и спорт в 2026 году, будут применяться старые максимальные суммы.

Во-вторых, предусмотрен более простой способ получения социальных вычетов. Обычно гражданам необходимо заполнить декларацию 3-НДФЛ, собрать необходимые документы и лично или через личный кабинет налогоплательщика подать их в налоговую инспекцию. По упрощенному порядку, организации, предоставляющие услуги по образованию, медицине или спорту, будут напрямую предоставлять информацию в налоговый орган для подтверждения права на вычет. Естественно, это будет происходить только с вашего согласия и при наличии технической возможности передачи данных. Упрощенный порядок предполагает предоставление вычета без необходимости заполнять декларацию 3-НДФЛ, собирать и подавать документы. Вам будет достаточно следить за информацией в личном кабинете на сайте ФНС. Если налоговыми органами будет подтверждено ваше право на вычет, в личном кабинете появится предварительно заполненная заявка. Вам нужно будет внести некоторые данные, например, банковские реквизиты счета для получения средств. Однако новый упрощенный порядок предоставления социальных вычетов начнет действовать только с 2026 года. А в текущем году будет проводиться тестирование и апробация информационной системы и связи с организациями.

В 2026 году будет введена третья инновация — налоговый вычет по НДФЛ для долгосрочных накоплений. Ее целью является поощрение сбережений. Условия этого вычета более выгодные, чем для социальных вычетов. Максимальная сумма взносов, которые будут учитываться при расчете налогового возврата, составит 400 тысяч рублей. В результате этого можно будет получить возврат до 52 тысяч рублей, в зависимости от суммы накоплений. Новый налоговый вычет будет применяться к взносам по следующим категориям: договорам негосударственного пенсионного обеспечения с выплатой пенсии не ранее 55 лет для женщин и 60 для мужчин; программе долгосрочных сбережений (ПДС), которая будет запущена в 2026 году; индивидуальным инвестиционным счетам.

С 1 января 2026 года возможно получить налоговый вычет в размере прибыли от операций на индивидуальном инвестиционном счете. При этом основное требование для получения вычета — это долгосрочное вложение средств (до 10 лет). Если у вас есть несколько финансовых продуктов из списка и вы вносите платежи по всем этим продуктам, то налоговый вычет будет рассчитан на основе общей суммы ваших взносов.

С точки зрения временных рамок, изменения в размерах и порядке предоставления фискальных вычетов станут в действие после принятия соответствующего законопроекта Госдумой. Они будут применимы для расходов, совершенных с 2026 года. Таким образом, начиная с 2026 года, возможно будет оформление повышенной выплаты.

Важным изменением будет нововведение в возврате НДФЛ при преждевременном расторжении страхового договора, если гражданин использовал налоговые вычеты. Упрощенный порядок оформления такого вычета также будет распространяться на добровольные пенсионные сбережения в негосударственных пенсионных фондах. Оперативный обмен информацией между НПФ и ФНС существенно улучшит качество предоставляемых услуг. Более того, это поможет разрешить длительные бюрократические несоответствия, связанные с автоматическим удержанием 13 процентов при выплате суммы погашения по добровольным договорам или программам корпоративной пенсии в случае преждевременного расторжения договора по необходимости.

Когда клиент решает прекратить договор досрочно, НПФ просит предоставить справку из налогового ведомства, подтверждающую отсутствие получения вычета. Это требуется потому, что если клиент уже воспользовался налоговым льготным положением и затем расторгает договор, он обязан вернуть полученные средства в бюджет. НПФ предупреждает об этом, однако по разным причинам клиенты часто забывают о необходимости такой справки, хотя ее можно легко и бесплатно получить в личном кабинете налогоплательщика. В случае отсутствия данной справки, фонд вынужден удерживать 13 процентов при выплате выкупной суммы в качестве налогового агента. Если вычет не был оформлен, а НПФ все же удержал его при выплате выкупной суммы, то деньги можно вернуть через ФНС, хотя это может потребовать дополнительных усилий.

Взаимодействие между фискальным органом и НПФ позволит фондам самостоятельно обращаться в налоговую службу за информацией о том, был ли социальный налоговый вычет клиентом оформлен на сумму выплаченных пенсионных взносов. Сведения будут поставляться быстро, чтобы не задерживать выплату суммы выкупа. Право на получение информации может быть предоставлено только самому клиенту (или его представителю по доверенности), которые должны написать заявление в НПФ. Этот порядок начнет действовать с 2026 года.

Как получить налоговый вычет в упрощённом порядке

Как получить налоговый вычет в упрощённом порядке?

С начала мая текущего года стал доступен новый способ получения определенных налоговых вычетов. Теперь нет необходимости заниматься заполнением налоговой декларации и прикладывать соответствующие документы. В данной статье мы рассмотрим, как функционирует данный упрощенный порядок и для кого он наиболее удобен.

Кто и какие вычеты может получить в упрощённом порядке?

Человек, проживающий в России не менее 183 дней подряд в течение последних 12 месяцев, считается налоговым резидентом. Это касается не только граждан России, но и иностранцев.

Как получить упрощённый вычет и чем он отличается от обычного порядка?

Для достижения максимального числа налоговых льгот существуют два варианта:

Один из методов получения налогового вычета — это запросить его через работодателя.

В случае возникновения расходов в текущем году, данная процедура применима. Сначала следует заполнить заявление на вычет и отправить его вместе с соответствующими документами в налоговую службу ФНС России. В течение месяца заявление будет рассмотрено, и вы получите ответное уведомление о вашем праве на вычет, которое будет направлено вам и вашему работодателю со стороны налоговой службы. После этого вы можете подать заявление на получение вычета через ваше место работы.

Один из методов получения вычета — обращение в налоговую службу.

После окончания текущего года, в котором были сделаны финансовые расходы, имеется возможность воспользоваться данной методикой. Подача декларации может быть осуществлена в электронном виде через личный кабинет налогоплательщика на веб-ресурсе ФНС, с применением упрощенных сценариев на Госуслугах, путем загрузки готового бланка декларации, в классическом письменном формате через МФЦ, региональное подразделение налоговой службы или по почте. Однако самый простой способ – это воспользоваться личным кабинетом налогоплательщика, однако заполнение декларации в полной мере, как в письменном, так и в электронном виде, может представить сложности без помощи профессионала.

Предлагается использовать более простую схему упорядочивания.

В отличие от двух обычных методов, при использовании упрощённого порядка не требуется представлять заявления или декларацию, а также прикладывать подтверждающие документы. В данном случае вычет предоставляется следующим образом:

Этап 1. Вы осуществляете покупку недвижимости, оформляете ипотечное кредитование, вкладываете деньги в индивидуальные инвестиционные счета или проводите операции с ценными бумагами на индивидуальных инвестиционных счетах.

2-й Этап. В течение текущего или последующего года финансовая организация или банк передает соответствующую информацию в Федеральную налоговую службу России. Иногда вам может понадобиться попросить банк выполнить это действие, заполнив запрос, форму или заявление. Для получения более подробной информации обратитесь в конкретный банк.

Шаг 3. В грядущем календарном году налоговый орган осуществляет проверку различных данных, а также собирает информацию, после чего создает удобное и предварительно заполненное заявление на налоговый вычет в персональном кабинете плательщика налога.

На четвертом шаге вам необходимо проставить свою подпись в заявлении и указать реквизиты своего банковского счета, на который будет переведена сумма вычета. При этом крайне важно внимательно проверить все данные в заявлении, особенно сумму будущего вычета. Если вы не согласны с расчетом, то вам потребуется заполнить обычную декларацию, приложить к ней подтверждающие документы и подать ее.

Этап 5. Орган налоговой службы рассматривает представленное заявление в течение одного месяца (однако на практике этот процесс может быть завершен за 10 дней), и после этого, в течение следующих 15 дней, осуществляет перевод налогового вычета на указанный счет.

Какие банки предоставляют возможность получения имущественного налогового вычета в упрощённом порядке?

Чтобы предоставить вам упрощенный налоговый вычет, Федеральная налоговая служба России требует получить информацию о следующих операциях от вашего банка: расчеты по договору купли-продажи, выплаты процентов по ипотеке, получение дохода от операций с ценными бумагами и другими финансовыми инструментами. На данный момент не все банки и брокерские компании сотрудничают с Федеральной налоговой службой России.

Согласно данным на 28 июля 2026 года, налоговый вычет по имуществу может быть предоставлен только в случае, если сделка по приобретению недвижимости полностью или только оформление ипотеки производилось в Сбербанке, Банке ВТБ или Центр-инвест банке. Относительно инвестиционных вычетов, они могут быть получены в 20 различных банках. Федеральная налоговая служба поддерживает реестр таких организаций на своем официальном веб-сайте.

Можно ли получить упрощённый имущественный вычет, если недвижимость была оплачена наличными?

Если вы оплатили покупку недвижимости наличными, без участия банка, то нет возможности для его проверки, была ли передана продавцу конкретная сумма. В связи с этим банк не вправе предоставить информацию налоговой службе для последующего оформления вычета.

Если вы оплатили только часть суммы наличными, например, внесли аванс или задаток, то вы не сможете оформить вычет в полном объеме. Банк будет иметь информацию только о тех средствах, которые были переведены продавцу в безналичной форме. Однако, если вы перевели через банк 2 миллиона рублей или более, то это достаточно для получения вычета в полном объеме, в том числе и в упрощенном порядке.

Можно ли получить упрощённый вычет при строительстве дома (ИЖС)?

При возведении жилища вся необходимая документация подготавливается самостоятельно, и банк не проверяет ваши финансовые затраты. Именно поэтому для получения налогового вычета за строительство придется пройти обычную камеральную проверку со стороны налоговых органов. Однако, если вы строили дом с использованием средств ипотеки, то есть возможность получить налоговый вычет по процентам по упрощенной процедуре, когда банк автоматически предоставит соответствующую информацию в налоговую службу.

Могут ли супруги получить налоговый вычет в упрощённом порядке?

Супруги имеют возможность перераспределить вычет, который можно получить при покупке жилья и оплате процентов по ипотеке. Однако банк будет иметь информацию только о заёмщике или лице, осуществляющем перевод сделки. Именно эти данные банк направит в налоговую, не предоставляя информацию о втором супруге. Более того, упрощенная процедура получения вычета не предусматривает возможность предоставления дополнительных документов. В случае супругов требуется обязательное подача заявления о распределении вычета.

Можно ли получить в упрощённом порядке другие вычеты?

В июле 2026 года Глава государства принял закон о упрощенной процедуре получения налоговых вычетов, связанных с социальной сферой. С 2026 года учебные заведения, медицинские учреждения и финансовые организации получат возможность напрямую передавать информацию о предоставленных гражданам услугах в Федеральную налоговую службу России, аналогично тому, как это осуществляется сейчас для банков.

Гражданам предоставится возможность автоматически подписать готовое заявление на получение налогового вычета через персональный кабинет. Однако данный способ будет действовать только для социальных налоговых вычетов, связанных с расходами, совершенными с 2026 года и позднее. То есть, если вам придется потратиться на образование в 2026 году, то в 2026 году у вас будет возможность получить вычет в упрощенной форме. В случае же, если оплату обучения вы произвели в 2026 году, то вам придется оформить вычет в обычном порядке, заполнив налоговую декларацию или обратившись к работодателю в том же году.

Всем терпеливым налоговый вычет: как получить бонус за долгосрочные сбережения

Всем терпеливым налоговый вычет: как получить бонус за долгосрочные сбережения

Было принято решение Госдумой внести изменения в Налоговый кодекс России, которые затрагивают сбережения сроком от пяти лет. Согласно нововведению, владельцам таких сбережений будет предоставлен бонус в размере до 52 тысяч рублей ежегодно. Издание «Вечерняя Москва» провело расследование и узнало, каким образом можно получить данный бонус.

Просто инвестируй

Одна из возможностей получить дополнительное вознаграждение — создать персональный инвестиционный аккаунт (ПИА) с минимальным сроком действия в пять лет.

Один из главных критериев — невозможность снятия денег на протяжении всего этого периода, — подчеркнул финансовый аналитик Артем Извольский. — Открыть счет в банке — это самый простой способ, так как там есть брокерские подразделения. У вас появится личный брокер, который будет покупать различные ценные бумаги по вашим инструкциям. Важно отметить, что эти бумаги должны принадлежать российским компаниям. По истечении пяти лет вы будете иметь право на вычет: 13% от суммы ваших инвестиций. Однако это право распространяется лишь на 400 тысяч рублей, а не на всю сумму.

Двойная выгода

Одна из альтернатив — ПДС, программа, способствующая долгосрочным сбережениям. Она не только позволяет получить налоговые вычеты, но и предлагает государственное софинансирование, если перевести накопительную часть пенсии в эту программу.

За каждый рубль, который вы вложите, вы будете получать еще один рубль. Величина добавки составит 50 или 25 копеек, в зависимости от вашего дохода. Максимальная сумма, которую государство может «добавить» вам в год, составляет 36 тысяч рублей.

— Если заработок гражданина не превышает 80 тысяч рублей в месяц и он вкладывает один рубль в рамках ПДС, то на его счет будет зачислен еще один рубль. Следовательно, чтобы получить от государства 36 тысяч рублей софинансирования, необходимо внести ту же сумму в течение года или 3000 рублей в месяц, — сообщает финансовый эксперт Артем Извольский.

Если ваш доход составляет от 80 до 150 тысяч рублей, государство будет дополнять каждый ваш вложенный рубль на 50 копеек. В случае, если ваш доход превышает 150 тысяч рублей, государство будет добавлять 25 копеек.

Необходимо открыть аккаунт в непубличном пенсионном фонде (НПФ) для участия в программе. Продолжительность программы составляет минимум 15 лет. В течение этого времени будет предоставлено вознаграждение в размере 52 тысячи за накопленные средства.

Копим на будущее

Одну из возможностей получения налогового вычета составляет индивидуальное накопление на будущую пенсию в негосударственном пенсионном фонде. Чаще всего, работодатели помогают своим сотрудникам, разрабатывая специальные корпоративные пенсионные программы.

Объяснил Артем Извольский, что процесс достаточно прост: приобретаете путевку в негосударственный пенсионный фонд и вкладываете в него свои средства. При этом, на ваши вложения начисляются проценты. Не забывайте, что при вложении суммы в размере 400 тысяч рублей, вы также можете воспользоваться налоговым вычетом в размере 52 тысячи рублей.

Онли бонус в выплатах предоставляется лишь по одному из финансовых инструментов, описанных выше. Новое законодательство набудет силы в конце третьего месяца весны. Тем не менее, его действие будет распространяться на соглашения, заключенные с самого начала четвертого года двадцать четвертого столетия.

СПРАВКА

Определить, имеются ли у вас накопления в пенсионном фонде и где они хранятся, вы можете осуществить в своем личном кабинете на интернет-портале «Госуслуги», на веб-сайте или в отделении Социального фонда РФ. Подать заявление на перевод денег с вашего пенсионного счета в Пенсионный Доходный Счёт (ПДС) возможно до 1 декабря каждого года.

ПРЯМАЯ РЕЧЬ

Финансовый аналитик Дмитрий Леснов высказал свою точку зрения.

— В настоящих условиях российскими инвесторами достаточно сложно создавать планы на долгосрочную перспективу из-за быстро изменяющейся ситуации в нашей экономике, подобно множеству других стран. Успех программ долгосрочных вложений в значительной мере зависит от стабильности нашей страны в экономическом и политическом отношении.