Как посчитать налог при продаже двух земельных участков, которые принадлежат меньше года и стоят 1 400 000 рублей и 750 000 рублей соответственно, если их суммарная стоимость при продаже составит 3 000 000 рублей, и какие существуют возможности снизить налоговую нагрузку?

Ответы юристов (1)

Согласно закону РФ, а именно статье 217 Налогового кодекса, при продаже земельных участков, принадлежащих физическим лицам менее трех лет, обязательно нужно уплатить налог на доходы в размере 13%.

В этом случае для каждого сегмента требуется определить налог на доход путем применения следующей формулы: (сумма продажи — стоимость приобретения) умножить на 13%.

Следовательно, налоговая сумма на полученный доход от продажи первого участка составит 182 тысячи рублей (1 400 000 — 0) умножить на 13%, а налоговый взнос на доход от продажи второго участка составит 97,5 тысячи рублей (750 000 — 0) умножить на 13%.

Общая сумма налога, которую нужно будет заплатить с продажи двух участков, составит 279,5 тыс. рублей. Эта сумма складывается из двух частей: 182 тыс. рублей и 97,5 тыс. рублей.

Тем не менее, имеется несколько способов снижения налогового бремени.

Для разрешения данного вопроса необходимо предоставить указанные документы:

В связи с вопросом о необходимости уплаты налога следует отметить, что здесь речь идет о налоге на доходы физических лиц. Сумма, на которую цена продажи (3 млн. руб.) превышает цену покупки (2,15 млн. руб.), составляет 850 тыс. рублей и подлежит налогообложению в соответствии с налогом на доходы физических лиц.

Размер налоговой ставки, применяемой к данному платежу, составляет 13%, что приведет к общей сумме налоговых платежей в размере 110 500 рублей.

Однако, существуют разные способы сокращения налоговой нагрузки, включая использование преимуществ, которые предоставляются законодательством. Например, если вы продали земельные участки, которые вы владели более трех лет до даты продажи, вы можете запросить установку налоговой базы на основе их кадастровой стоимости на момент продажи. Это значительно сократит вашу налоговую нагрузку. Кроме того, существуют и другие способы уменьшения налоговой нагрузки, которые вы можете узнать у опытного налогового консультанта.

Для расчета налога при продаже земельных участков необходимо учесть следующие налоговые ставки и сроки владения: — В случае, если дата приобретения земельного участка составляет менее 3-х лет, налог на прибыль физических лиц составляет 13% от разницы между стоимостью продажи земельного участка и его стоимостью приобретения. — Если дата приобретения земельного участка превышает 3 года, происходит периодическая индексация с учетом инфляции, и налог уплачивается по ставке 13%. — Если продавец имеет договор купли-продажи земельного участка, в котором указана стоимость, превышающая рыночную на дату продажи, то налоговая база будет определяться по рыночной стоимости, а не по стоимости, указанной в договоре купли-продажи.

Для преодоления нагрузки налогов можно воспользоваться определенными мерами: — После трехлетнего владения продавать земельные участки для снижения налоговой ставки до 13%. — Установление рыночной стоимости продажи, что может уменьшить налоговую базу. — Продажа имущества путем передачи права собственности на земельный участок другому физическому лицу без акта выкупа. В этой сделке нет необходимости платить налог и позволяет получить доход без дополнительного налогообложения.

Столица Российской Федерации, расположенная в Московской области — Москва.

Бросьте свой вопрос прямо сейчас, и огромное количество экспертов из разных уголков России увидят его. Не побеспокоитесь, уже через четверть часа вы получите первый ответ! Вам доступна юридическая поддержка как на бесплатной, так и на платной основе.

Услуги юристов

Благодаря оказываемой поддержке можно достичь следующих результатов:

Налог с продажи земельного участка

Налог с продажи земельного участка

В бюджет нужно перечислять налог с продажи земельных участков как юридическим лицам, так и физическим лицам. Величина налога будет зависеть от назначения земельного участка и продолжительности его владения. В этой статье мы рассмотрим, как рассчитать ставку этого налога и предоставить соответствующие данные в ИФНС.

Налог с продажи земельного участка

Налогоплательщик должен указать в декларации о доходах или прибыли доход, полученный от продажи участка земли. Это необходимо сделать один раз в год, поскольку срок отчетного периода для налога с продажи земли установлен с 1 января по 31 декабря. Предоставление информации о совершенной сделке требуется в течение первых 4 месяцев следующего года. Для каждого налогоплательщика установлен собственный срок представления отчетности.

До 15 июля года, идущего за годом совершения сделки, необходимо указать сумму налога на продажу земельного участка в 2026 году. То есть, если был заключен договор продажи земли в 2022 году, то сумма налога должна быть перечислена до 15 июля 2026 года.

Возникает законно обязательство уплатить налог исключительно с предоставления в собственность земельных участков, находящихся в пределах государственной территории Российской Федерации.

Налог с продажи земельного участка юрлицом или ИП

Определение и выплата налога с продажи организациями и индивидуальными предпринимателями регулируются главой 25 Налогового Кодекса РФ «Налог на прибыль организаций» и разделом VIII.1. «Специальные налоговые режимы». Размер налоговой ставки прямо зависит от выбранной организацией или индивидуальным предпринимателем системы налогообложения.

Предприятия, применяющие основную систему налогообложения (ОСНО), включают в декларацию по налогу на прибыль доход от реализации земельного участка. Таким образом, налог, уплачиваемый при продаже земли, считается таким же, как налог на прибыль и рассчитывается вместе с ним. В данном случае ставка налога составляет 20% от суммы прибыли, полученной от продажи земельного участка.

ВАЖНО! При продаже участка земли по цене, ниже чем его кадастровая стоимость, налог на прибыль будет рассчитан в общем порядке. В главе 25 Налогового кодекса РФ не установлены специальные правила для его расчета (включая обязанность увеличения дохода на разницу между кадастровой стоимостью и фактической ценой продажи земельного участка).

Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, обязаны прописать сумму полученного дохода от данной реализации при расчете единого налога. Налоговая ставка составит 6 или 15 % в зависимости от выбранного режима.

Таким образом, информация о сделке с земельным участком будет включена в декларацию по налогу на прибыль (ОСНО) или упрощенной системе налогообложения (УСН). Следовательно, даты подачи декларации и оплаты налога будут соответствовать установленным срокам для этих налогов.

Очень важно помнить, что при реализации земельного участка нет необходимости оплачивать налог на добавленную стоимость.

Физические лица, занимающиеся предпринимательством, имеют возможность продать земельный участок как частные лица или в качестве юридического лица. В случае, если данное предприятие не использовало проданный участок для своей предпринимательской деятельности, необходимо подать декларацию о полученном доходе (3-НДФЛ) как физическое лицо. В случае, если участок использовался для предпринимательской деятельности, информацию о продаже следует включить в декларацию УСН или 3-НДФЛ индивидуального предпринимателя.

Специалисты из компании «КонсультантПлюс» предоставляют подробное объяснение о том, как правильно рассчитать земельный налог при продаже земельного участка. Если вы не имеете доступа к справочно-правовой системе, вы можете получить пробный демодоступ и бесплатно воспользоваться готовым решением.

Налог с продажи земельного участка физлицом

Особенностью налогообложения граждан Российской Федерации и иностранцев, получающих доход в стране, является обязанность уплаты налога с этих средств. В данном случае речь идет о налоге на доходы физических лиц (НДФЛ), который детально описан в главе 23 Налогового кодекса РФ. Ставка налога изменяется в зависимости от того, является ли человек резидентом России или нет. Так, для резидентов ставка составляет 13%, а для нерезидентов – 30%. В качестве доходов рассматриваются оплата за выполненную работу и продажа имущества, принадлежащего физическому лицу.

Людям, пребывающим в России менее 183 дней подряд, присваивается статус нерезидентов. Резидентами могут быть либо граждане РФ, либо иностранные граждане.

Физические лица обязаны уведомить налоговую инспекцию о сделке, которую они совершили, перед уплатой налога, указав ее в декларации 3-НДФЛ. Для этого необходимо предоставить декларацию в налоговую службу по месту своей регистрации.

Физическим лицам предоставляются особые привилегии в сфере налогов при осуществлении продажи земельных участков.

В налоговых нормах содержатся два варианта льгот, предоставляемых гражданам России при уплате налога с продажи земельного участка. Эти льготы позволяют снизить финансовое бремя, связанное с налогообложением.

Всякий, кто проживает на нашей земле, имеет возможность воспользоваться данной привилегией. Пример показывает, как рассчитать налог от продажи куска земли.

Как рассчитать НДФЛ при реализации земельного участка физическим лицом?

1,5 миллиона рублей будет стоимостью земельного участка, который Заречный Василий, российский резидент, решает продать в августе 2022 года. Он приобрел этот участок два года назад. В соответствии с его резидентским статусом, Василий подлежит налоговой ставке в 13%.

Вычисление: (1 500 000 — 1 000 000) * 13 % = 65 000 рублей.

До 15 июля 2026 года Заречный Василий обязан внести 65 000 рублей в государственную казну в качестве оплаты за проданный участок.

Необходимо помнить, что на все операции, проведенные в течение года, предоставляется возможность получить вычет в размере 1 млн рублей. Учтите, это преимущество доступно только гражданам, постоянно проживающим в России.

Если земельный участок был передан по наследству или дарственной от близкого родственника, то при его продаже через три года не взимается налог на доходы физических лиц. Такое же исключение распространяется на случаи получения земельного участка по договору ренты или его приватизации.

Для того чтобы получить льготу в размере 100%, приобретая земельный участок, необходимо быть его владельцем в течение пятилетнего периода.

У нас есть ситуация, когда никакие налоговые обязательства не требуются.

В августе 2022 года гражданин Российской Федерации, Василий Заречный, решил продать свой земельный участок за сумму в 1,5 миллиона рублей. Этот участок земли находился в его собственности на протяжении шести лет.

При таком исходе нет необходимости выплачивать налог и представлять декларацию, так как период владения превышает установленные нормы.

При продаже участка за сумму, меньшую его стоимости при покупке, нет необходимости уплачивать налог на доходы физических лиц (НДФЛ). Однако в этом случае обязательно требуется подача декларации. Вместе с ней следует предоставить соответствующие документы, подтверждающие факт получения убытка.

При покупке и продаже земельного участка физическим лицом не требуется уплачивать налог на землю. Однако, если вы получили уведомление о начислении данного налога, вам следует обратиться в налоговую инспекцию по вашему месту жительства и предоставить документы, подтверждающие факт продажи собственности.

При продаже земельного участка стоимостью до 1 миллиона рублей не будет требоваться уплата налога, так как данная сумма освобождается от налогообложения при сделке с земельным участком.

Сбор, который взимается при продаже земельного участка, включается в общий налог на доходы для физических и юридических лиц. Этот вид дохода следует указать только один раз в годовой налоговой декларации, включая доход от продажи в общую сумму.

Итоги

Физическими и юридическими лицами, согласно общим правилам, должен декларироваться доход от продажи земельного участка. Однако для физических лиц предусмотрены некоторые льготы. Если участок был в собственности менее трех или пяти лет, налог не подлежит уплате. Кроме того, сумма дохода, на которую начисляется налог, может быть уменьшена на 1 миллион рублей в качестве имущественного вычета или на сумму затрат на приобретение участка.

Если вам нужны дополнительные сведения по данной теме, вы сможете найти их в сервисе КонсультантПлюс. Там предоставляется возможность бесплатно протестировать систему в течение 2 дней.

Продажа земельного участка: какой нужно заплатить налог и как сэкономить

Расчет налога с продажи земельного участка: просто и быстро

https://ria.ru/20260306/uchastok-1764036904.html

Оплата налога при приобретении земельного участка: какой размер налога и каким образом его можно минимизировать.

Какую сумму необходимо уплатить в 2026 году в качестве налога за продажу земельного участка и каким образом его рассчитать?

Оплата налога при приобретении земельного участка: какой размер налога и каким образом его можно минимизировать.

Доход, полученный от продажи дома с принадлежащим к нему участком земли, на который имеется право собственности, подлежит налогообложению. Какую долю денежных средств, полученных от продажи в 2026 году, РИА Новости 06.03.2026, необходимо учесть при налогообложении?

2026-03-06T16:46

2026-03-06T16:46

2026-03-06T17:06

экономика

налоговая служба Российской Федерации

сведение, ответственность и польза территории и коттеджей — величина вопроса и ответа

дача

налоги

россия

дача

В соответствии с действующим Налоговым кодексом Российской Федерации, продажа земельного участка облагается налогом на полученный доход. Обязанность уплатить налог возлагается как на физических, так и на юридических лиц, включая индивидуальных предпринимателей. Ставка налога зависит от системы налогообложения, используемой юридическим лицом. Физическим лицам необходимо уплатить налог на доходы физических лиц (НДФЛ) после продажи земли. Однако есть определенные ситуации, в которых не требуется уплата налога. При этом необходимо знать, что Федеральная налоговая служба (ФНС) проверяет соотношение дохода от продажи и кадастровой стоимости участка из Единого государственного реестра недвижимости (ЕГРН). В случае невыплаты налога или задержки с оплатой грозят штрафы и пени. Чтобы избежать таких неприятностей, рекомендуется заранее проконсультироваться со специалистом и правильно спланировать уплату налогов. Важно отметить, что в 2026 году были внесены изменения, согласно которым семьи с двумя или более детьми освобождаются от уплаты налога при продаже земельных участков.

Как правильно рассчитать налог с продажи земельного участка

Как правильно рассчитать налог с продажи земельного участка

Какие налоги и сборы должен по закону заплатить продавец земли

При продаже недвижимости, физические лица должны уплатить налог на доходы, известный как НДФЛ. Регулирование данного налога осуществляется Налоговым кодексом РФ, в частности главой 23. Если продавец владел участком менее трех или пяти лет, то он обязан уплатить НДФЛ. Это называется минимальным предельным сроком владения недвижимостью, по словам налогового юриста и основателя компании «ЮРЛ Групп» Семена Николаева.

Период владения объектом имущества должен составлять не менее пяти лет, за исключением случаев, когда продавец стал владельцем земли (или другой недвижимости) по договору пожизненного содержания с иждивением, получил его в подарок от члена семьи или близкого родственника, либо участок был приватизирован. Если вы являетесь налоговым резидентом, ставка НДФЛ составляет 13%. Если вы не являетесь налоговым резидентом, вам придется заплатить налог по ставке 30%.

Кто должен платить налог с продажи земельного участка

В соответствии с пунктом 207 Налогового кодекса, признаются налоговыми резидентами те лица, которые проживали в России не менее 183 дней в течение последовательных 12 месяцев. Важно отметить, что этот период не прерывается, даже если человек временно покидает страну для учебы, лечения или по рабочим делам, как подчеркивает Семен Николаев. Налог на доходы физических лиц (НДФЛ), который уплачивают резиденты, может быть облагаемым не только на доходы, полученные в России, но и за пределами страны. В случае, если человек не является резидентом, он обязан уплатить налог только на доходы, источники которых находятся в России.

Когда продавец освобождается от обязательств по уплате налога

Однако необходимо быть внимательным: если стоимость участка при его покупке и продаже искусственно занижена, налоговые органы будут ориентироваться на кадастровую стоимость земли. Если эта стоимость после умножения на коэффициент 0,7 будет превышать 1 миллион рублей, то с этой суммы придется уплатить налог на доходы физических лиц, — сообщает Семен Николаев.

Например, недвижимость была приобретена за 867 000 рублей, в то время как оценочная стоимость по кадастру составляет 1 465 500 рублей. Если умножить 1 465 000 рублей на 0,7, получится сумма в 1 025 850 рублей. Тогда налог будет рассчитываться следующим образом: 1 025 850 рублей, умноженных на 13% (если продавец является резидентом), получится 133 361 рубль.

В какие сроки продавец должен заплатить НДФЛ с продажи земельного участка

Как отмечает юрист Семен Николаев, для данного сбора отчетный период охватывает один календарный год. Следовательно, в случае продажи участка в 2022 году, доход от данной сделки должен быть указан в налоговой декларации и налог должен быть уплачен в 2026 году.

Необходимо до 30 апреля 2026 года передать в ФНС декларацию, оформленную в форме 3-НДФЛ. Отчетность должна быть подана в налоговую инспекцию или МФЦ по адресу постоянной регистрации или временного пребывания налогоплательщика.

Сдача документа возможна не только в письменной форме, но и в цифровом формате через веб-сайт ФНС или портал «Госуслуги» (с применением персонального аккаунта). Если декларация заполнена на бумаге, ее имеет право представить не только сам плательщик налога, но и его представитель, обладающий нотариально заверенной доверенностью.

Последний срок для оплаты налога составляет 15 июля следующего года после отчетного. В приведенном выше примере это будет до 15 июля 2026 года.

Каков размер налога от продажи земельного участка и как его рассчитать

Предлагается рассмотреть расчет налогов при продаже земельного участка, приведя конкретный пример с продавцом, являющимся налоговым резидентом.

В итоге, земельный участок был приобретен за сумму 2,2 млн рублей за год до его последующей продажи в 2022 году по цене 2,6 млн рублей. Поскольку собственник владел участком менее пяти лет, ему придется уплатить налог на сумму, которая составляет 13% от полученной от продажи суммы.

Если не использовать легальные методы для уменьшения налоговой основы, то расчет будет следующим: продажа участка на сумму, превышающую на 400 000 руб., приведет к налоговому платежу в размере 400 000 руб. × 13% = 52 000 руб.

Согласно словам Семена Николаева, можно также учесть другие затраты, которые возникли при продаже участка. Например, можно учесть расходы на услуги оценщика, которые составили 40 тысяч рублей, а также затраты на риелтора, которому было выплачено 38 тысяч рублей.

Если учесть, что покупка участка стоит 2,2 млн рублей, то можно добавить эти расходы. В итоге получается следующее: вычитаем из 2 600 000 рублей сумму покупки участка (2 200 000 рублей), а также расходы на другие затраты (40 000 рублей и 38 000 рублей). Получаем 322 000 рублей. Затем, учитывая, что эти расходы представляют собой только обоснованные затраты, мы можем умножить эту сумму на 13%, что составляет 41 860 рублей.

В описанной ситуации использование налогового вычета в размере 1 млн рублей, предусмотренного статьей 220 Налогового кодекса РФ, будет невыгодным в сравнении с реальными затратами. Для наглядности, рассчитаем это:

1 000 000 рублей умножить на 13% равно 130 000 рублям.

Что грозит продавцу в случае неуплаты налога

Если налогоплательщик не представит своевременно декларацию по соответствующему налогу, ему будет наложен штраф в размере 5% от суммы налога, но не превышающий 30% и не менее 1 тыс. рублей.

Если не внести своевременно оплату налога, тогда инспекторы могут оштрафовать нарушителя согласно статье 122 Налогового кодекса Российской Федерации на сумму, которая составляет 20% от неуплаченного налога на доходы физических лиц. В случае установления умышленного нарушения, штраф будет составлять 40% от этой суммы.

Оставайтесь в курсе актуальных событий, подписавшись на телеграм-канал «Новости недвижимости от РБК».

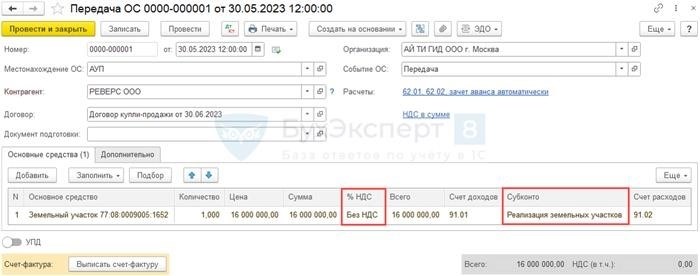

Продажа земельного участка — отражение в 1С

Продажа земельного участка — отражение в 1С

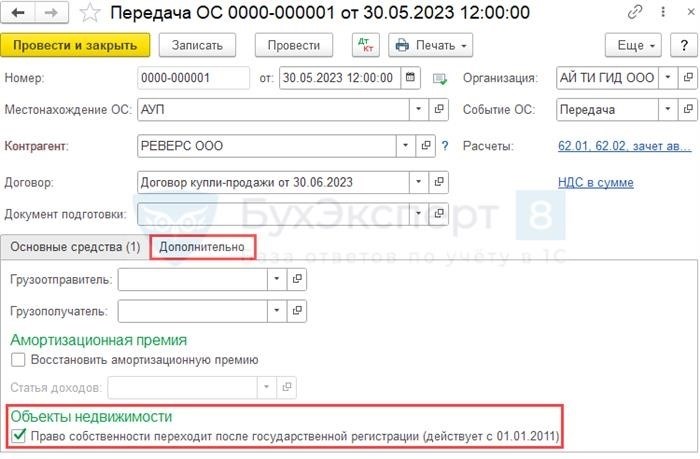

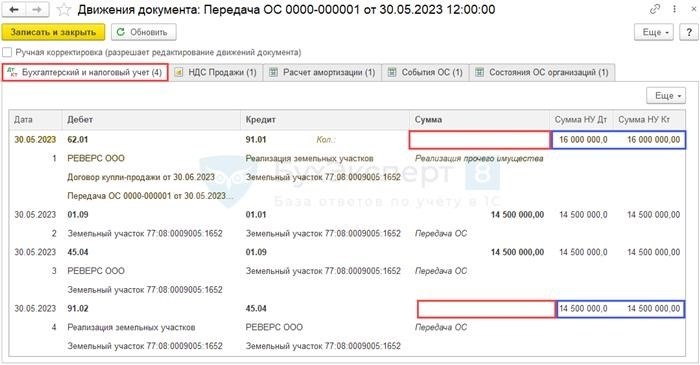

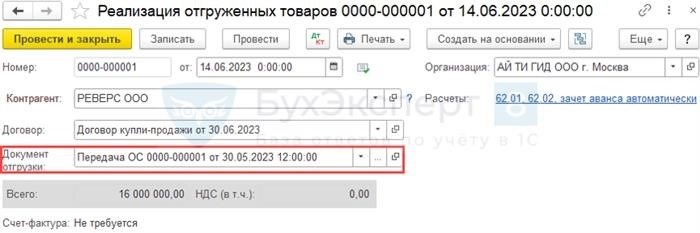

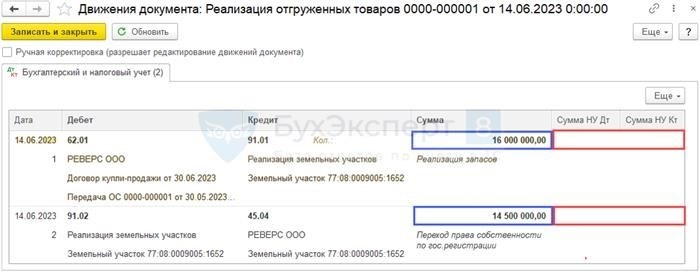

30.05.2026 Организация, осуществляющая деятельность на общей системе налогообложения (ОСНО), отчуждает свое собственное земельное имущество по цене 16 миллионов рублей. Следует отметить, что был составлен акт приема-передачи имущества. Необходимо отметить, что 14.06.2026 права собственности на земельный участок были успешно зарегистрированы на покупателе. Важно учесть, что балансовая стоимость данного участка составляет 14,5 миллионов рублей, в то время как кадастровая стоимость составляет 10 миллионов рублей. Кроме того, следует учесть, что ставка земельного налога составляет 1,5%. Важно знать, что на территории муниципального образования, в котором находится данный участок, необходимо регулярно вносить авансовые платежи по земельному налогу.

Операционные системы и низкоуровневые модули аппаратного обеспечения (ОС и НМА) взаимодействуют между собой для обеспечения бесперебойной работы компьютерных систем.

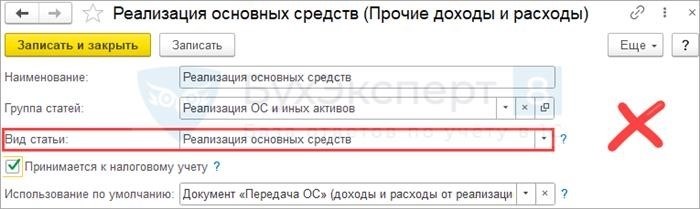

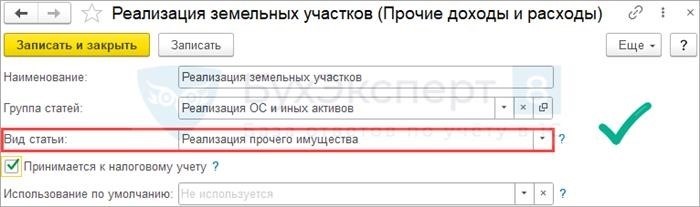

Справочные пособия — Другие источники прибыли и затраты.

Операционные системы и низкоуровневые модули аппаратного обеспечения (ОС и НМА) взаимодействуют между собой для обеспечения бесперебойной работы компьютерных систем.

Датой передачи признаются доходы и расходы, учитываемые в НУ.

Операционная система и нормативно-методическая аппаратура представляют собой передачу операционной системы, которая основана на реализации отгруженных товаров.

При переходе права собственности доходы и расходы учитываются в бухгалтерии.

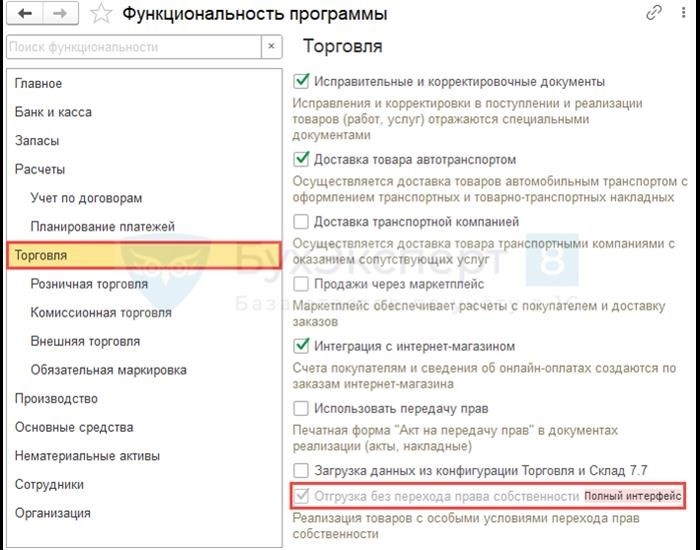

Основной акцент в данном контексте делается на важности функциональности торговли и передаче товаров без перехода права собственности.

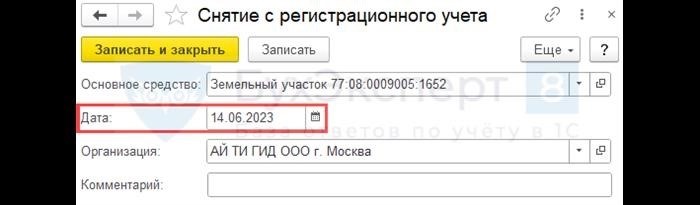

Отмена регистрации

До того, как право собственности переходит к покупателю, продавец должен уплатить земельный налог. Это требование содержится в пункте 1 статьи 388 Налогового кодекса РФ, пункте 2 статьи 223 Гражданского кодекса РФ, пункте 1 статьи 551 Гражданского кодекса РФ и пункте 2 статьи 16 Федерального закона от 13.07.2015 № 218-ФЗ.

Дата в поле «Дата» отражает момент внесения информации о смене владения правом собственности в ЕГРН.

Одна из основных важных задач – уплата налогов и подача отчетности, в частности, земельного налога. Также необходимо обратить внимание на процесс регистрации земельных участков и возможность их создания. Кроме того, важным этапом является снятие с учета данного участка.

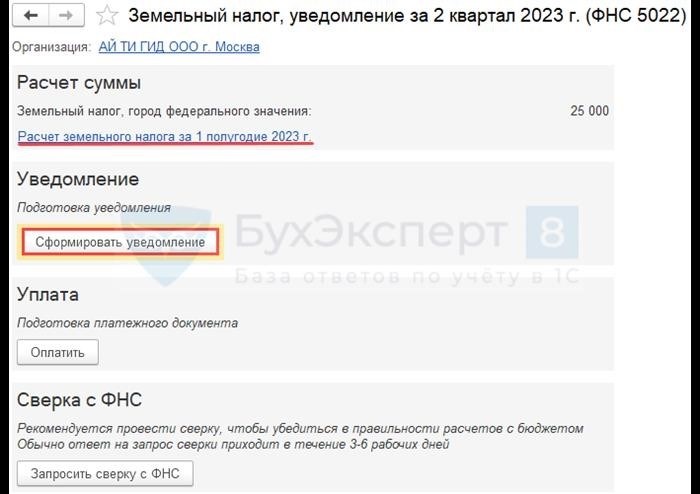

Расчет налогового обязательства

Налог на землю рассчитывается за весь месяц, а не по количеству дней владения.

Если произошло изменение права (в соответствии с пунктом 7 статьи 396 Налогового кодекса РФ):

Налог на недвижимость рассчитывается путем умножения налоговой базы на налоговую ставку, а затем на коэффициент, отражающий площадь квадратных метров.

Коэффициент Кв определяется как отношение количества полных месяцев к общему числу месяцев в периоде, по которому составляется отчет.

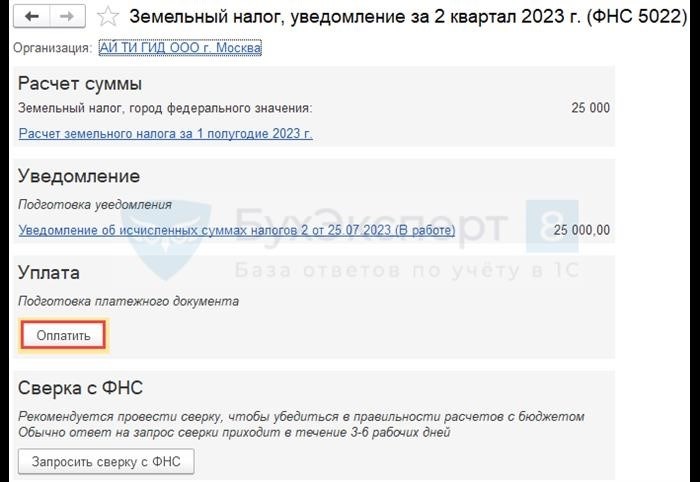

Сумма земельного налога за второй квартал составляет 25 000 рублей и рассчитывается следующим образом: умножаем 10 000 000 на 1,5% и затем делим полученный результат на четвертую часть, после чего умножаем на две третьих.

Сокрытие окончания месяца – возможность Справки-расчеты– Вычисление налога на землю

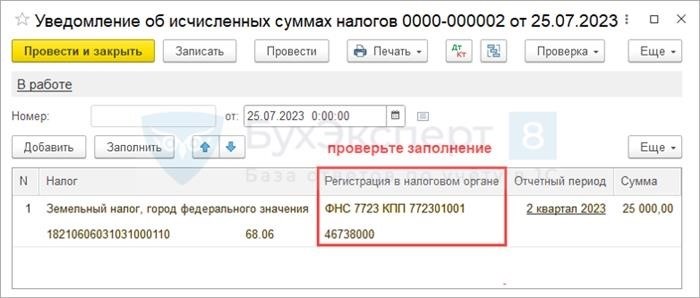

Сообщение относительно Электронной накладной.

Одна из основных целей, на которую ориентируется организация, состоит в достижении поставленных задач.

При наличии нескольких записей организации в Регистрации в налоговом органе с одним и тем же кодом ИФНС, рекомендуется внимательно проверить правильность заполнения КПП в сформированном уведомлении по ЕНС.

В письме от 01.03.2026 года, отправленном Федеральной налоговой службой (ФНС), сделано предложение о включении информации о земельном налоге в уведомление (письмо с номером БС-4-21/2346@).

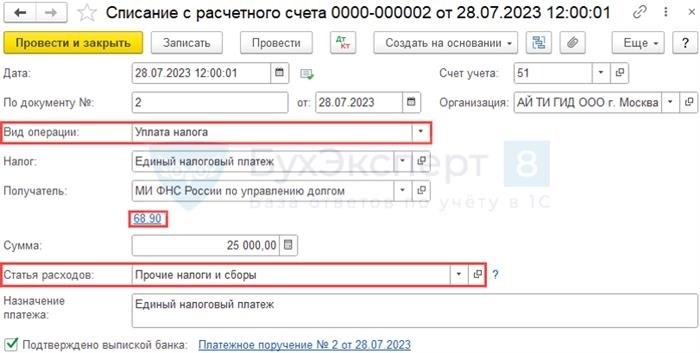

Проводки

Цена товара составляет 68.06 рублей, а стоимость услуги — 68.90 рублей.

Перемещение в реестрах

Оценка налогов на ЕНС по категории Доходов

Оплата налоговых обязательств

Одна из основных целей, на которую ориентируется организация, состоит в достижении поставленных задач.

Ссылки на подобные материалы:

Выручила информация, изложенная в статье?

Вы получаете дополнительный уникальный приятный подарок — полный бесплатный доступ к БухЭксперту8, включая справочную систему, на целых 8 дней!

Проведя анализ, можно прийти к выводу, что для достижения цели необходимо изменить текст таким образом, чтобы он был полностью уникальным. При этом, следует обратиться к русскому языку и избегать использования любых внешних источников, так как необходимо получить оригинальный результат.

Вы можете обсудить эту публикацию, оставив комментарий ниже. Важно отметить, что в комментариях наша команда экспертов не будет отвечать на вопросы, связанные с программами 1С и законодательством. Если у вас есть вопросы для наших специалистов, вы можете задать их в Личном кабинете.

Для того чтобы отправить комментарий, требуется пройти авторизацию.